Дарья Смирнова, Дмитрий Мазоренко, Vласть

Правительство Казахстана к концу 2013 года нашло покупателей и приняло решение о продаже части государственных пакетов в трех банках. Попытки найти иностранных инвесторов с опытом решения вопросов «плохих долгов» - основная болезнь финансовой системы Казахстана - успехом не увенчались.

В итоге покупателями товара - пакетов в БТА, Альянсе и Темире - стали миллиардер Булат Утемуратов, крупнейший в стране Казкоммерцбанк и бизнесмен Кенес Ракишев. Цены за госпакеты называть ни та, ни другая сторона не стали, озвучили лишь предполагаемую судьбу банков - они будут объединены. Эксперты рынка считают, что объединение увеличит объем проблем с неработающими кредитами, отразится на рейтингах банков.

БТА

23 декабря Казкоммерцбанк вместе с Кенесом Ракишевым объявили о достижении предварительного необязывающего соглашения о начале приобретения акций БТА Банка у фонда Самрук-Казына. По соглашению, ККБ и Ракишев планируют купить равные доли капитала БТА, но операционный контроль над БТА перейдет Казкоммерцбанку. Самрук-Казына сообщил, что сохранит миноритарную долю в капитале БТА, но, очевидно, только на переходный период. После завершения приобретения стороны планируют приступить к слиянию БТА с ККБ.

«Так как детали сделки не были обнародованы и вряд ли будут в ближайшее время, рыночная стоимость БТА пока неизвестна. Однако, по нашему мнению, капитал банка должен быть оценен с дисконтом к балансовой стоимости вследствие низкого качества доходов и риска дальнейшего ухудшения качества портфеля, несмотря на то, что он уже запровизирован на 75%», - считают аналитики инвесткомпании Халык-финанс.

«В отсутствие публичной информации об условиях договоренности, в частности, о финансировании сделки, риски для ККБ повышаются, мы считаем данную новость слегка отрицательной для акционеров и кредиторов ККБ», - считают они.

Асыл-инвест оценил БТА в сумму не превышающую 500 миллионов долларов.

"Объединение двух банков, конечно, приведет к появлению мега-игрока - с долей в 26 процентов всех банковских активов страны, но с огромным пакетом проблемных займов", - считает аналитик казахстанской инвестиционной компании Асыл-инвест Айвар Байкенов.

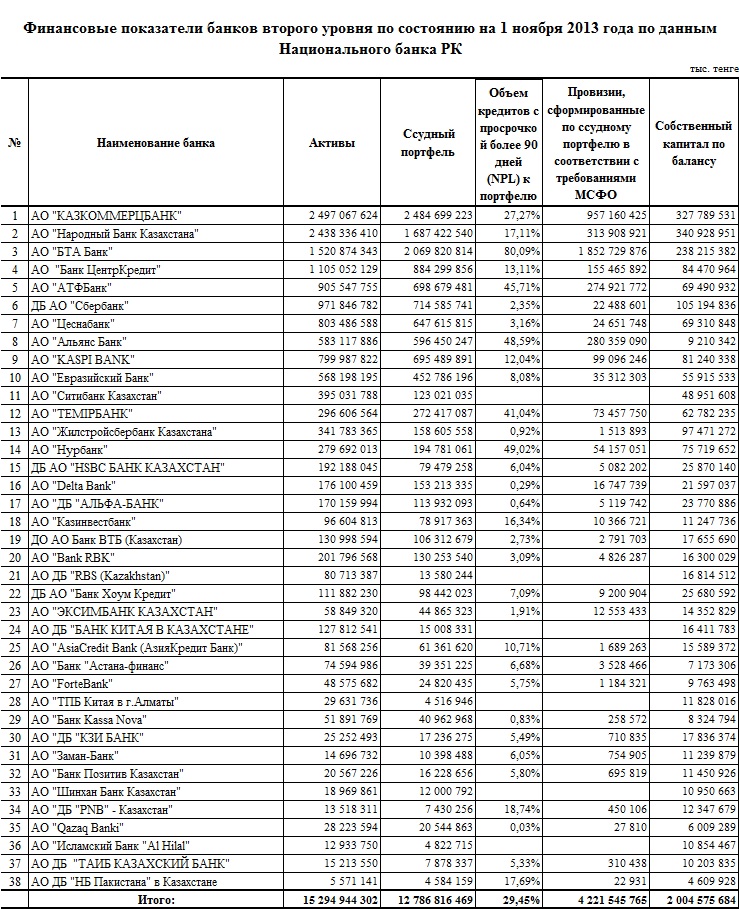

По данным Национального банка по состоянию на 1 ноября доля займов с просрочкой более 90 дней (NPL) в БТА-банке составляет более 80 процентов, в Казкоммерцбанке - более 27 процентов. Объем неработающих кредитов всех банков, число которых на сегодняшний день составляет 38 - 29,45 процента от всего кредитного портфеля, что является достаточно высоким показателем.

«На этом фоне логичным было бы разделение нового банка на "плохой" и "хороший". При этом участие Казкома в управлении БТА может говорить о вероятности сценария передачи всех токсичных активов в БТА, а качественных - в Казком», - считает аналитик.

Экономист Айдан Карибжанов новость о том, что покупатель для БТА нашелся, воспринял положительно: «коммерческий банк должен быть в конкурентной среде>». Однако, вопрос о том, почему «Самрук-Казына оставил у себя в руках хвостик в виде нескольких процентов банка» он считает не понятным.

«Управление БТА в нынешнем виде отличается от стандарта. Помимо собственно управления банком как финансовым институтом требуется вести юридическую работу по возврату активов, особенно за рубежом. Наверное,этим можно объяснить наличие консорциума, а не единого покупателя», - написал в своем аккаунте на Facebook Карибжанов.

С прошлого года БТА в Лондоне выиграл судебные дела по возврату активов на сумму 3,9 миллиарда долларов. Сколько необходимо еще вернуть банку, БТА не сообщал.

Альянс Банк и Темирбанк

12 декабря Альянс Банк объявил о завершении переговоров между Булатом Утемуратовым и фондом Самрук-Казына по условиям продажи государственной доли акций в Темирбанке и Альянсе. Стороны заключили обязывающее соглашение по продаже всей государственной доли вТемирбанке (79,88%) и 16% в Альянс Банке, что оставляет контрольную долю в 51% фонду Самрук-Казына. Обе транзакции должны получить одобрение регулятора, которое ожидается в 1квартале 2014 года. Условия стороны не огласили.

Сразу после объявления о завершении переговоров председатель правления Альянс Банка, Тимур Исатаев, презентовал текущее финансовое положение банка на встрече с кредиторами и акционерами в Лондоне. По словам Исатаева, банку угрожают значительные финансовые риски, и его положение может еще больше ухудшиться. Альянс планирует провести еще одну встречу с инвесторами в середине января с предложением плана рекапитализации банка.

«После завершения данной сделки, мы ожидаем, что объединенный банк станет одним из крупнейших финансовых институтов в стране. Мы уверены, что такая цель является реалистичной и достижимой. По завершению переговоров основные условия сделки будут доведены до сведения всех заинтересованных сторон, включая акционеров и кредиторов Альянс-банка и Темирбанка», - заявил после объявления сделки председатель правления ForteBank Гурам Андроникашвили.

Объединенный банк, по мнению экономистов также будет вынужден достаточно быстро решать вопросы просроченных кредитов, объем которых в банках достаточно большой: более 48% у Альянса и 41% у Темира. Однако пока никаких схем по расчистке портфеля руководство банков не озвучивало.

В конце октября агентство Standard & Poor's снизило долгосрочные кредитные рейтинги Альянса и Темирбанка до ССС с ССС+ с отрицательным прогнозом и до В- с В со стабильным прогнозом, соответственно. Агентство пересмотрело вероятность получения банками чрезвычайной поддержки от государства с «умеренной» на «низкую» и в результате исключило одноступенчатую положительную корректировку. При этом рейтинговое агентство ожидает, что правительство оставит долгосрочные депозиты в банках после продажи для поддержания стабильного фондирования и ликвидной позиции банков.

Заместитель директора группы «Финансовые институты» агентства Standard & Poor's Наталья Яловская отмечает, что «рейтинги всех банков, которые могут быть затронуты продажей трех государственных банков, отражают те риски, которые с нашей точки зрения несут указанные банки».

«В настоящий момент неизвестны некоторые важные детали по продаже всех трех банков, которые теоретически могут повлиять на рейтинги банков. Как только такие детали станут известны, мы будем принимать решение о том, повлияют ли они каким-то образом на рейтинги соответствующих банков», - сказала она. Пока рейтинг ККБ агентства не пересматривали.

По мнению агентства, продажа контрольного пакета акций Альянса и объединение с Темирбанком потребуют около года или двух вследствие крайне низкой капитализации Альянса. Агентство считает, что в результате объединения банк не будет иметь достаточно капитала, и потребуется дополнительный капитал.

Мега-банки

«Когда рассматривался сценарий гипотетического объединения народного банка и БТА банка, говорили, что в Казахстане появится довольно серьезный банковский игрок. Если сейчас Казкоммерцбанк объединится с БТА, тогда можно говорить о появлении крупного игрока. Но, опять же, дело не в массе, потому что одно дело, когда объединяются две конкурентоспособные единицы, другое дело, когда один более ли менее серьезный банк поглощает недееспособный», - говорит политолог Досым Сатпаев.

В случае если новые акционеры банков, не откажутся от своих планов, то в ближайшие два-три года банковская система Казахстана сократится до 33-32 банков и будет иметь несколько очень крупных игроков на рынке.

«Еще очень важно отметить, что когда несколько лет назад эксперты говорили о необходимости объединения казахстанских банков в крупные финансовые холдинги, тогда они обосновывали это как подготовку ко вступлению Казахстана в ВТО. Казахстан очень активно работал, чтобы до вступления в Казахстан не приходили сильные финансовые игроки в лице транснациональных банковских структур, но рано или поздно они появятся. Понятно, что когда они здесь появятся, конкуренция здесь увеличится, и в одиночку небольшие банки здесь не выживут. Я не исключаю, что при определенных условиях, сокращение местных банковских игроков в Казахстане произойдет за счет объединения для того, чтобы выжить», - сказал политолог Досым Сатпаев.

Выживать в новых условиях как объединенным - новым банкам так и уже действующим на рынке придется по новым условиям. Национальный банк в декабре заявил, что продолжит ужесточать требования к банкам. Упор делается на снижение объема плохих долгов и сокращения темпов роста потребкредитования.

По плану Нацбанка, в ближайшие два года объем неработающих займов должен сократиться с 30% до 10%. Способов не много - либо через дочерние организации банков по управлению стрессовыми активами, коллекторские агентства или налоговые послабления. Аналитики Халык-финанс считают план «по сокращению доли неработающих займов до 10% займов брутто очень смелым».

«К сожалению, глава НБРК не предложил новых инструментов для ускорения очистки балансов банков. До сих пор попытки регулятора снизить долю плохих займов были малоэффективными», - говорят эксперты рынка.

«В свое время регулятор при правлении Григория Марченко создали фонд стрессовых активов. То есть этот фонд специально создавался для того, чтобы очистить банки от токсичных активов, от неработающих кредитов. Но, как оказалось, этот фонд не смог заработать нормально. Его очень сильно критиковали за бесполезность, потому что он готов был очистить довольно незначительный объем плохих кредитов. Но, в случае с БТА банком, государство хотело спихнуть его с себя побыстрее на плечи инвесторов. И теперь возникает ощущение, что вся головная боль уйдет инвесторам, которые будут разбираться с банком и менеджерами, которые были после Аблязова», - говорит Сатпаев.