Ирина Галат, Vласть

Количество субъектов-физических лиц в Казахстане за последние два года увеличилось на 69%, а средний размер задолженности в целом по стране уменьшился на 21%. Такие результаты исследования привел на круглом столе «Risk challenges 2014: новые законодательные ограничения — DTI и рост кредитного портфеля» главный риск-менеджер ТОО «Первое кредитное бюро» Канат Халилов.

Полученные в ходе исследования данные свидетельствуют о том, что пока о закредитованности населения говорить рано.

«Явных таких признаков закредитованности на рынке пока нет. Это подтверждают цифры с одной стороны, с другой стороны мы заметили, что в 2013 году был высокий рост темпов кредитования, но при этом банки не просто увеличивали сумму основной задолженности, но и также банки выдавали займы новым клиентам. Банки действительно начали кредитовать новых заемщиков», — сказал Канат Халилов.

При этом средняя задолженность экономически активного населения с 2012 по 2014 годы увеличилась, также как и соотношение задолженности к среднемесячной заработной плате. Однако эти же показатели в отношении субъектов-заемщиков физических лиц прямо противоположные.

«Тут мы видим, что тренд обратный. Здесь средняя задолженность в 2014 году по сравнению с 2012 годом упала и аналогичное происходит с коэффициентом задолженности к среднестатистической зарплате. Это говорит о том, что банки стали выдавать кредитов большему количеству субъектов, при этом меньшие по сумме займы», — пояснил эксперт.

Он также подчеркнул, что темпы прироста количества заемщиков, оказываются быстрее, чем темпы прироста суммы займов.

«Это очень важно, потому что данный показатель свидетельствует, что рынок розничного кредитования перешел в зрелую стадию. Потому что одним из индикаторов развитости страны является доступность кредитов широкому кругу лиц. И вот этот тренд хороший», — считает Халилов.

Так, например, количество субъектов-заемщиков физических лиц с марта 2012 года по март2014 года увеличилось с 3 428 000 до 5 805 000 (рост на 69%), в то время ,как сумма задолженности по данным субъектам за аналогичный период выросла только на 34% с 2 807 млрд тенге до 3 772 млрд тенге соответственно. Размер же средней задолженности уменьшился на 21% с 819 000 тенге до 650 000 тенге. А средняя задолженность к среднемесячной зарплате (а расчете по субъектам) упала на 33%.

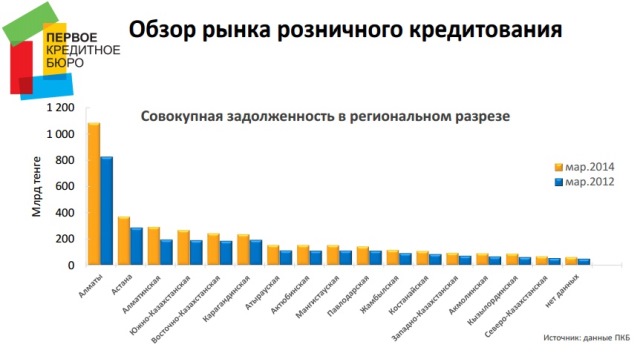

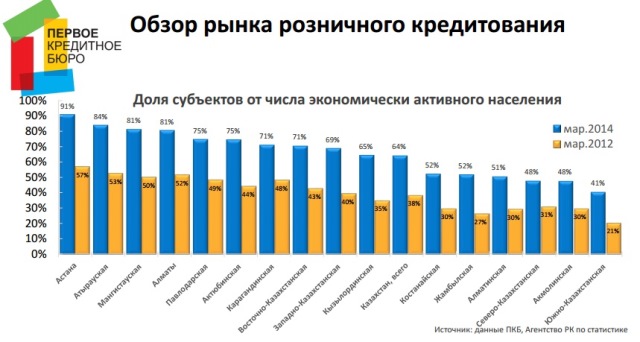

По совокупной же задолженности в региональном разрезе лидирует Алматы, затем идет Астана и замыкает тройку Алматинская область. А вот по показателю доли субъектов-заемщиков физических лиц от числа экономически активного населения на первом месяце находится Астана с 91%, на втором месте Атырауская область — 84%, на третьем — Мангистауская область и алматы (по 81%).

«В 2012 году 57% экономически-активного населения Астаны пользовались услугами кредитования, в 2014 году этот коэффициент достиг 91%. То есть в принципе мы можем сказать, что рынок Астаны по розничному кредитованию близок к насыщению, в то время, как у нас есть другие области, где такого роста нет. — сказал Халилов. — Астана — город чиновников, где экономически активное население — это работники по найму и у них, соответственно, белые зарплаты, в то время как в ЮКО проживает большое количество самозанятых, у которых подтвержденного дохода, наверное, нет».

Что касается кредитов с просрочкой свыше 90 дней, то здесь их сумма в среднем по Казахстану с 2012 года по 2014 год выросла на 54% с 729 млрд тенге до 1 124 млрд тенге соответственно, в то время как количество человек, имеющих данную задолженность, возросло с 347 тысяч до 726 тысяч, показав прирос в 109%.

Однако, по мнению экспертов, этот рост связан больше с кумулятивным эффектом из-за накопления старых займов, которые банки списать не могут, и по сути это больше бухгалтерский рост показателя, нежели реальный.

Примечательно, что согласно исследованию, фундаментальным драйвером роста кредитного портфеля в 2013 году стали люди в возрасте от 25 до 30 лет. Так, в период с 2009 по 2013 год, доля заемщиков в возрасте до 30 лет увеличилась с 29% до 34%, в то время как доля остальных категория уменьшилась, либо существенно не менялась.