Олжас Тулеуов, заместитель директора Центра исследований прикладной экономики

Экономисты и чиновники на протяжении последних лет рассуждают о том, зависит или нет тенге от стоимости нефти. Почему при растущих ценах на нефть нацвалюта не дорожает, а часто напротив становится дешевле. Экономист Олжас Тулеуов объясняет, почему это происходит сейчас и что ждет тенге в будущем.

Текущий уровень цен на нефть продолжает радовать правительства государств-нетто экспортеров энергоносителей. Так, существенно сокращаются поставки нефти из Ирана и Венесуэлы, при этом участники соглашения ОПЕК+, преимущественно Россия и Саудовская Аравия, заявили об отсутствии у них намерений относительно наращивания производства углеводородного сырья для замещения возникшего дефицита на рынке. В результате котировки североморского сорта нефти Brent на начало октября уверенно находятся в диапазоне $85-86 за баррель.

В последний раз такие цены на нефть наблюдались в октябре 2014 года. Более того, пару лет назад цена за баррель Brent около $80 казалась чем-то недосягаемым и была объектом вожделения многих лидеров нефтедобывающих государств, и не зря. К примеру, в соседней России растущие цены на нефть вкупе с недооцененным из-за геополитических факторов курсом рубля позволяют исполняться доходной части федерального бюджета на рекордных значениях. С января по август текущего года нефтегазовые доходы бюджета России составили 5,5 трлн. рублей, что на 46% больше значения за соответствующий период прошлого года. При этом c большой вероятностью можно ожидать, что по итогам сентября и октября исторические рекорды исполнения доходов бюджета России вновь будут обновлены.

Не только бюджетные параметры России позитивно реагирует на рост нефтяных котировок. К слову, курс рубля к доллару США, даже несмотря на «санкционное давление» и соответствующую неопределенность внешних инвесторов относительно перспектив российской экономики, продемонстрировал некоторое укрепление с момента роста цены на нефть выше психологической отметки $80 за баррель. Так, с 24 сентября (когда Brent начал торговаться выше $80) по 3 октября (к моменту подготовки материала) нефть выросла в цене на 5,8%, достигнув отметки $86,1. При этом, курс рубля к доллару США укрепился на 1,2% с 66,2 до 65,2.

В то же время в Казахстане наблюдается иная картина. Несмотря на общий позитивный настрой местных экономистов и чиновников, вызванный ростом цены на нефть, номинальный обменный курс тенге к доллару США за период с 24 сентября по 3 октября ослаб на 3,3% с 352,5 до 364,2. При этом, многие участники рынка не могут найти объяснений этому, на первый взгляд экономически нелогичному, процессу.

Чтобы попытаться понять, что же стоит за слабым по отношению к доллару США тенге, следует рассмотреть две главные причины, способные повлиять на процесс курсообразования национальной валюты Казахстана. Первой из них является фундаментальный макроэкономический фактор, связанный с объемами валютных притоков (оттоков) в Казахстан из внешнего мира. Второе обстоятельство заключается в рыночных факторах, воздействующие на динамику пары тенге-рубль, как поведение регулятора и участников казахстанского валютного рынка, а также непокрытый паритет процентных ставок между Россией и Казахстаном.

Величину валютных притоков и оттоков, а именно разницу между ними, которая составляет большую долю спроса и предложения иностранной валюты на внутреннем рынке Казахстана, можно проанализировать через сальдо текущего счета платежного баланса. Сальдо счета текущих операций демонстрирует, какой объем валютной выручки за минусом валютных расходов получила страна за определенный период времени. В свою очередь сальдо текущего счета, в основном, формируется из торгового баланса, то есть разницы между валютной выручкой за экспорт и валютных расходов на импорт, а также баланса доходов – разницы инвестиционных доходов Казахстана из-за рубежа и доходов иностранных инвесторов, вывозимых из Казахстана.

За первое полугодие 2018 года на фоне роста цен на нефть и объемов добычи энергоносителей в Казахстане торговый баланс был положительным и составил $13 059 млн., что на 53% больше значений за аналогичный период прошлого года. Вместе с тем, суммарный баланс доходов (первичных и вторичных) был равен (-) $11 915 млн., то есть иностранные инвесторы вывезли из Казахстана больше средств в виде доходов, чем наша страна смогла заработать за рубежом. В конечном итоге, учитывая также отрицательный баланс услуг (разница между доходами за экспорт услуг и затратами на импорт услуг) в размере $1 882 млн., текущий счет платежного баланса Казахстана за первые шесть месяцев 2018 года сложился отрицательным в размере $738 млн.. Анализируемое значение оказалось на 75% меньше показателя за аналогичный период прошлого года, когда отрицательное сальдо текущего счета составило $2 959 млн.. Но даже при этом сохраняющееся отрицательное сальдо текущего счета демонстрирует, что фундаментально спрос на валюту в Казахстане превышает предложение, и это в первую очередь вызвано вывозом прямыми иностранными инвесторами своих доходов из республики. В таких условиях потенциал для ослабления курса тенге к доллару США и другим резервным валютам будет сохраняться даже при росте цены на нефть. Для сопоставления и справки стоит сообщить, что сальдо счета текущих операций платежного баланса России за первое полугодие этого года составил (+) $49 369 млн., подтверждая тем самым текущую недооцененность курса рубля к доллару США с точки зрения фундаментальных факторов.

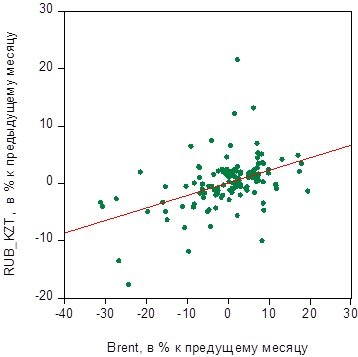

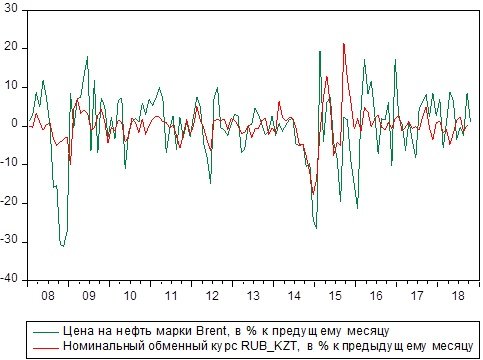

Отдельный анализ поведения пары тенге-рубль является необходимым для выяснения природы рыночных и поведенческих факторов, определяющие курс тенге к доллару США. Так, если обратить внимание на изменение котировок пары RUB_KZT с 24 сентября по 3 октября, можно заметить, что тенге ослаб к российскому рублю на 4,7% с 5,31 до 5,56, что в целом и повлекло за собой ослабление курса тенге к доллару США даже при растущей цене на нефть. В свою очередь, динамика курса тенге к рублю, как показывают проведенные ЦИПЭ оценки, в большой степени зависят как от действий регулятора по снижению волатильности курса тенге, так и смены ожиданий участников валютного рынка. Чтобы понять это, рассмотрим рисунки 1 и 2, где можно заметить, что между изменением курса тенге к рублю и цены на нефть имеется определенная прямая линейная зависимость.

Рисунок 1. Диаграмма рассеивания изменения номинального курса тенге к рублю и цены на нефть

Примечание: расчеты ЦИПЭ по данным Нацбанка Казахстана и EIA

Рисунок 2. Сравнение динамики изменения номинального курса тенге к рублю и цены на нефть в 2008-2018 годах

Примечание: расчеты ЦИПЭ по данным Нацбанка Казахстана и EIA

Другими словами, исторические данные демонстрируют, что при росте цены на нефть обменный курс RUB_KZT начинает также увеличиваться, то есть тенге слабеет к рублю. При снижении цены на нефть ситуация меняется в обратную сторону – паритет тенге к рублю начинает сокращаться. Такая связь объясняется тем, что экономические процессы северного соседа в большей степени подвержены влиянию динамики котировок нефти, чем казахстанская экономика. Это связано с большим объемом добычи нефти (в России добывается 11 млн. барр. в сутки, что соизмеримо с объемами добычи в Саудовской Аравии и США, тогда как Казахстан производит только 1,8 млн. барр. в сутки), а также с большей привлекательностью и доступностью российских активов для иностранных инвесторов. В этой связи, при росте мировых цен на углеводороды перспективы российской экономики по сравнению с казахстанской по ожиданиям участников рынка становятся лучше, что стимулирует российский рубль укрепляться к тенге, то есть наблюдается рост пары RUB_KZT. Но в случае, когда цены на нефть падают, по ожиданиям рынка российские активы становятся более уязвимыми, чем казахстанские, что способствует ослаблению рубля к тенге.

Помимо этого, предполагается, что при значительных скачках мировых цен на нефть, казахстанский регулятор прилагает усилия по снижению волатильности тенге к доллару США, тогда как волатильность рубля к доллару США может соответствовать динамике цены на нефть. То есть, когда наблюдается резкий и значительный рост цены на нефть, курс рубля к доллару США при прочих равных условиях соизмеримо укрепляется. В этом случае Нацбанк Казахстана в целях снижения волатильности тенге сдерживает аналогичное резкое укрепление национальной валюты к доллару США, вследствие чего начинает расти котировка курса RUB_KZT. Такой же процесс может прослеживаться и в случае резкого и ощутимого падения цены на нефть, вслед за которым в такой же амплитуде обесценивается рубль к доллару США. В подобном случае казахстанский регулятор «тормозит» синхронное обесценение тенге к американской валюте, и как результат, курс тенге к рублю начинает укрепляться.

Именно по данным причинам рост цены на нефть способствует обесценению тенге к рублю. При этом, обесценение тенге к доллару США, несмотря на увеличение нефтяных цен, будет наблюдаться в том случае, если темпы роста RUB_KZT будут превышать темпы укрепления рубля к доллару США, что и наблюдается в настоящее время.

Вместе с тем немаловажным фактором, вследствие которого тенге слабеет к рублю, и как результат к доллару США, несмотря на рост котировок нефти, является непокрытый паритет процентных ставок (НППС), или разница в реальных процентных ставках экономики, между Россией и Казахстаном. В соответствии с НППС, национальная валюта страны А будет иметь потенциал для ослабления по отношению к валюте страны Б, если реальная процентная ставка в стране Б будет выше, чем в стране А. В свою очередь, реальная процентная ставка рассчитывается, как разница между рыночной номинальной ставкой и уровнем годовой инфляции. В настоящее время Казахстан является страной А, тогда как Россия – страна Б.

Так, по итогам сентября однодневная межбанковская ставка в России (MIACR и уровень годовой инфляции составили, соответственно 7,1% и 3,4%, то есть реальная ставка экономики в России равна 3,7%. В свою очередь, по итогам сентября однодневная ставка на рынке репо Казахстана (TONIA) была равна 8,4%, а годовая инфляция сложилась на уровне 6,1%, соответственно в настоящее время в Казахстане реальная ставка составляет 2,3%. В итоге, дифференциал реальных ставок России и Казахстана на текущий момент составляет 1,4% в пользу российской экономики, что создает условия для «стремления» инвесторов хранить активы в рублях, нежели в тенге. Так возникает дополнительное основание для девальвации курса тенге по отношению к рублю.

Модельные оценки ЦИПЭ показали, что при 1%-ом росте среднемесячной цены на нефть, тенге обесценивается к рублю на 0,14%. При этом, увеличение дифференциала реальных ставок между экономиками России и Казахстана на 1 п.п. приводит к снижению курса тенге к рублю на 0,07% с лагом в два месяца. Исходя из наших расчетов можно заметить, что поведенческие факторы регулятора и смена ожиданий участников рынка имеют большее и «незамедлительное» влияние на динамику курса RUB_KZT, чем изменение паритета процентных ставок в экономиках России и Казахстана, что объясняется слабой развитостью «межстранового» финансового рынка.

Резюмируя, следует подчеркнуть, что курс тенге к доллару США будет оставаться слабым на фоне растущих котировок нефти до тех пор, пока будет сохраняться дефицит счета текущих операций платежного баланса и положительный дифференциал реальных процентных ставок между Россией и Казахстаном. Вместе с тем, чрезмерное сглаживание волатильности курса тенге к доллару США со стороны регулятора и отсутствие позитивных ожиданий у участников рынка будут выступать дополнительными факторами давления на курс тенге даже в условия восстановления нефтяного рынка.