Пандемия коронавируса ощутимо ударила по экономической активности всех стран мира, включая государства Евразийского экономического союза. Общим негативным фактором, помимо приостановки внутренней деловой активности из-за карантинных мер, стало сокращение объёмов внешней торговли. Это сдерживает не только рост ВВП, но и объём поступлений в государственные бюджеты. Развитие торговых отношений будет оставаться неопределённым по крайней мере в ближайшие 3-6 месяцев, однако различные институты допускают их постепенное восстановление. Vласть ознакомилась с основными результатами мировой и региональной торговли, а также попыталась понять, как в дальнейшем будет складываться динамика этих показателей.

По итогам первой половины 2020 года состояние глобальной торговли вызывало тревогу. В июне Всемирная торговая организация зафиксировала падение специализированного индекса до исторического минимума – 84,5%. Последний раз близкие к этому значения наблюдались во время мирового финансового кризиса 2008 года. Наибольшее снижение индексов торговли наблюдалось в отраслях автомобильной промышленности − до 71,8% и авиаперевозок − до 76,5%). Чуть лучшую динамику демонстрировали контейнерные перевозки − спад до 86,9% и объёмы экспорта − до 88,4%. Наименее пострадавшими оказались техническая и сельскохозяйственная сферы – их индексы снизились до 92,8% и 92,5%, соответственно.

Положение членов ЕАЭС на фоне общей ситуации оказалось не лучше. По данным Евразийской экономической комиссии, общий объём их внешней торговли с третьими странами за 7 месяцев 2020 года упал на 17,3% до $342 млрд. Они экспортировали почти на 23% (или $59,5 млрд) меньше товаров, чем за аналогичный период прошлого года, в то время как объёмы импорта снизились всего на 8% (или $12,1 млрд). В результате профицит внешней торговли сжался более чем вдвое – до $63,8 млрд со $111,2 млрд годом ранее.

Объём экспорта Казахстана составил 87,4% к уровню января-июля 2019 года. Страна была вынуждена на 16,2% сократить поставки минеральных ресурсов − своего ключевого товара, на которые приходится порядка 73% всего экспорта. Продажа металлов и металлических изделий сократилась почти на 5%, а продовольственных товаров и сельхоз сырья – на 9,6%. Положительный результат, впрочем, был зафиксирован в сегменте продуктов химической промышленности – объём их продажи увеличился на 37,2% (сама отрасль при этом занимает лишь 4,7% в структуре экспорта). Импорт страны, в свою очередь, сократился лишь на 6%. Страна стала закупать на 1% меньше машин, оборудования и транспортных средств (на эту категорию товаров приходится чуть меньше половины всего импорта); на 3,5% меньше металлов и изделий из них; на 8,6% меньше продовольствия и сельхоз сырья, и на 16,3% меньше текстильных изделий и обуви. Ввоз продукции химической промышленности при этом увеличился на 8,1% (на него приходится 16,4% всего импорта).

Россия, в свою очередь, столкнулась с гораздо большим сокращением экспорта – на 24%. Поставки минеральных продуктов просели сразу на 35,4% (на них приходится 58% экспорта страны). Продажи металлов и изделий из них сократились на 16%, а продукции химической промышленности – на 15,4%. В то же время страна начала экспортировать больше продовольствия и сельхоз сырья – на 16,7% (эта категория товаров занимает 7,5% в структуре экспорта России). Импорт страны за прошедшие 7 месяцев сократился на 7,5%. Страна стала закупать на 13,4% меньше металлов и изделий из них; на 8,6% меньше машин, оборудования и транспортных средств, а также на 8,5% меньше продукции химической промышленности.

Кыргызстан в нынешней ситуации оказался единственным среди членов ЕАЭС государством, нарастившим объём экспорта – на 14%. Но в основном это произошло благодаря 34,1% росту поставок драгоценных металлов (на эту категорию товаров приходится 74% экспорта страны). При этом продажи минеральных продуктов сократились на 24,4%; продовольствия и сельхоз сырья – на 23,6%, а машин, оборудования и транспортных средств – на 12,7%. Однако импорт страны сократился на 41,8%, в основном из-за снижения закупа машин, оборудования и транспортных средств – на 39,2%; продукции химической промышленности – на 21,2%, а также почти трёхкратного снижения текстильных изделий и обуви.

Объём экспорта Беларуси за первые 7 месяцев упал на 27,6%. В основном это произошло из-за почти 19% снижения поставок продукции химической промышленности, сжатия торговли минеральными продуктами в 2,5 раза и 6,6% сокращения продажи машин, оборудования и транспортных средств. Тем не менее, стране удалось в 1,5 раза нарастить экспорт продовольствия и сельхоз сырья (эта статья занимает 7,6% в структуре экспорта Беларуси). Импорт Беларуси в то же время уменьшился на 8,7%, в основном из-за сокращения закупок машин, оборудования и транспортных средств на 5%; снижения объёмов ввезённого продовольствия и сельхоз сырья на 11,5%, а также сокращения спроса на текстильные изделия и обувь на 28,1%. При этом Беларусь почти в 4 раза нарастила импорт минеральных продуктов.

Объем экспорта Армении уменьшился за последние 7 месяцев на 2,6%. Продажи продовольственных товаров и сельскохозяйственного сырья сократились на 1,5% (на них приходится 17,6% экспорта страны), а металлов и изделий из них – на 19,5%. Поставки минеральных продуктов в то же время увеличились на 19,5% (в структуре экспорта Армении эта статья занимает 45,8%). Тогда как импорт страны сократился на 22,7%, в основном за счёт 35,8% падения закупок машин, оборудования и транспортных средств (на них приходится почти треть импорта Армении). Вместе с тем страна начала ввозить почти на 8% меньше продовольствия и сельхоз сырья, на 7,7% меньше продукции химической промышленности и на 31,8% меньше текстильных изделий и обуви.

Основным покупателем экспортных товаров государств-членов ЕАЭС по-прежнему остаётся Европейский союз – на него приходится 39,4% совокупного экспорта (против 48,6% на конец 2019 года). Наибольший спрос приходится на Нидерланды (8,4%), Германию (5,2%) и Италию (4,8%). Страны Азиатско-Тихоокеанского экономического сотрудничества потребляют 30,8% экспортируемой странами ЕАЭС продукции (против 27,8% по итогам 2019 года). Большая часть товаров поставляется в Китай -16,6%, Южную Корею – 3,9% и США – 3,2%. В страны СНГ участники ЕАЭС реализовали лишь 5,5% товаров.

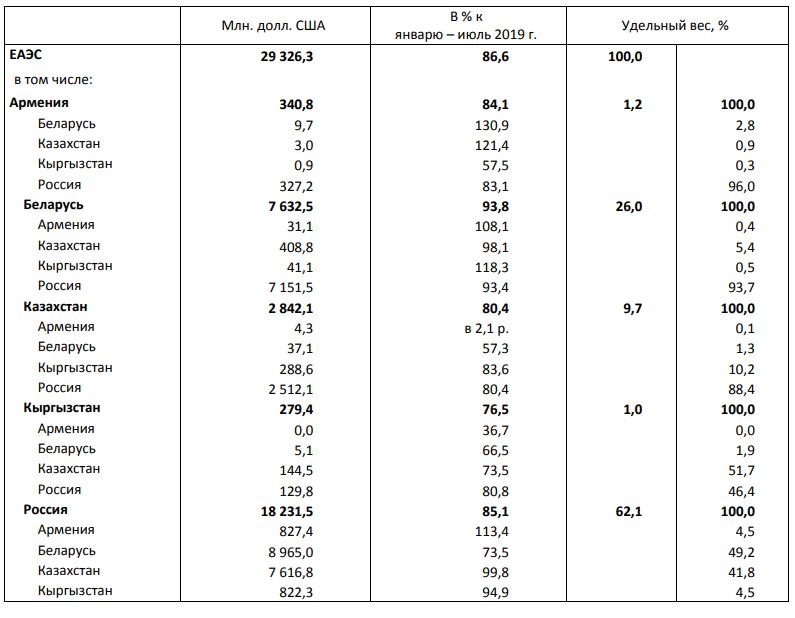

Что касается взаимной торговли товарами между странами ЕАЭС, то и её объёмы за прошедшие 7 месяцев сократились на 13,4% до $29,3 млрд. Она устроена следующим образом:

Согласно исследованию Евразийского банка развития, экономики стран-членов ЕАЭС в массе своей столкнулись с циклическим спадом, а не с изменением потенциальных темпов прироста ВВП. Расчёты института показывают, что если бы мир не столкнулся с пандемией коронавируса, потенциальный рост ВВП Казахстана мог бы составить от 2,2 до 2,7%, России – примерно 1%, Кыргызстана – 3,4-3,6%, Беларуси – 1,5%, Армении – 4,8%. Этот рост во многом должна была обеспечить внешняя торговля стран ЕАЭС. Но вместо роста страны ЕАЭС столкнулись со сжатием экономики в пределах 3-11%. Дальнейшие перспективы международной торговли также остаются непредсказуемыми из-за возможного увеличения заболеваемости коронавирусом по всему миру. Влияние пандемии на экономические показатели государств ЕАЭС может оказаться более существенным, чем предполагают нынешние и весьма сдержанные расчёты ЕАБР. Восстановление экономического роста во многом будет зависеть от эффективности экономической политики государств. Но в случае затяжного спада инвестиционная активность продолжит находиться в подавленном состоянии, что, помимо прочего, будет указывать на сохраняющуюся слабость внешнего спроса.

ВТО, в свою очередь, заявляя об историческом падении индекса мировой торговли услугами до 95,6% к середине сентября, всё же указывает на скорое начало восстановления некоторых ключевых секторов. В частности, нижней точки падения достиг индекс авиаперевозок, опустившийся за время пандемии на 49,2%. Признаки улучшения также демонстрируют индексы контейнерных перевозок (рост до 92,4%), строительства (рост до 97,3%) и индекс менеджеров по закупкам (Institute of Supply Managers Index) (рост до 97%). Индекс финансовых услуг и вовсе вышел в положительную зону, показав рост до 100,3%. Падение продолжается только в сегменте ИКТ – специализированный индекс здесь снизился до 94,6% вопреки высокому спросу на этот вид услуг в период пандемии. Впрочем, темпы восстановления внешней торговли не будут высокими – большая часть индексов продолжит оставаться в отрицательной зоне во второй половине этого года. Кардинального улучшения ситуации ВТО ожидает только в сфере авиации. Но и эти предположения могут не оправдаться в случае усиления карантинных мер в ближайшие 3-6 месяцев.

Национальный банк Казахстана оказался более оптимистичным в прогнозах. Отмечая разнонаправленное развитие экономической ситуации у основных торговых партнёров страны, регулятор связывает позитивные ожидания с восстановлением товарных рынков, прежде всего нефтяного. В последние три месяца волатильность цен на углеводороды была остановлена ростом мирового потребления, заключенным соглашением между участниками сделки ОПЕК+ и снижением нефтедобычи в США и Канаде. Всё это позволило Нацбанку построить базовый сценарий прогноза средней цены на нефть в 2020-2021 годах на уровне $40 за баррель. Но и без этого казахстанский регулятор ожидает возвращения Китая, России и других торговых партнёров страны на траекторию роста уже в 2021 году.

ЕАБР тоже включает в свой базовый сценарий перспективу постепенного смягчения карантинных мер в мире и странах ЕАЭС. Увеличению торговых потоков также будут способствовать антикризисные стратегии властей тех стран, в которых работает институт. Однако помимо риска ухудшения эпидемической ситуации есть также риск усиления геополитической напряжённости, как связанный с санкциями в отношении России и, возможно, Беларуси, так и с протекционистской политикой на зарубежных рынках. В этой связи экономисты ЕАБР ожидают ускорения процесса регионализации производственных и торговых цепочек. Они полагают, что потенциально именно он может стать главным для стран ЕАЭС способом смягчить шоки во внешней торговле.